Votre specialiste du viager en France - Fiscalité

Fiscalité du Viager, de la Vente à Terme et de la Nue-Propriété :

Optimisez Votre Patrimoine

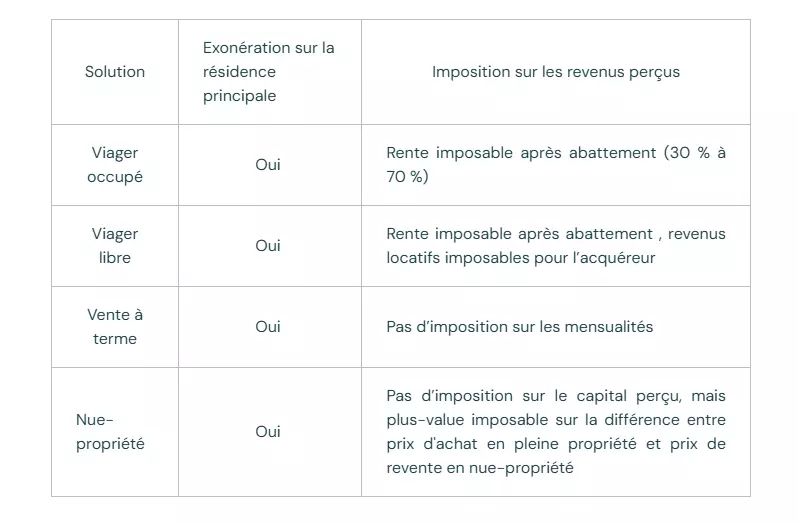

Lorsqu’il s’agit de vendre un bien immobilier, la fiscalité est un élément clé à prendre en compte. Viager, vente à terme et nue-propriété offrent tous des avantages fiscaux significatifs, que ce soit pour le vendeur ou pour l’acquéreur.

Ces dispositifs permettent de réduire l’imposition sur les gains perçus, d’optimiser la transmission de son patrimoine, et de profiter de mesures fiscales avantageuses adaptées à chaque situation.

✔ Le viager : Un abattement important sur les rentes viagères et des exonérations en cas de vente de la résidence principale.

✔ La vente à terme : Pas de fiscalité sur le capital perçu pour une résidence principale, et des mensualités exonérées d’impôt.

✔ La nue-propriété : En vendant uniquement la nue-propriété, on ne cède qu’une partie du bien. Cela permet une vente avec une fiscalité allégée, notamment pour les résidences secondaires ou locatives — et une exonération totale si le bien constitue la résidence principale.

Découvrez comment chaque solution vous permet de sécuriser votre transaction tout en minimisant la fiscalité.

1. Fiscalité du Viager : Un Cadre Fiscal Très Avantageux

L’un des grands atouts du viager est son régime fiscal attractif, notamment grâce à un abattement progressif sur les rentes perçues.

Vente en viager occupé ou libre : Une fiscalité réduite sur les rentes viagères

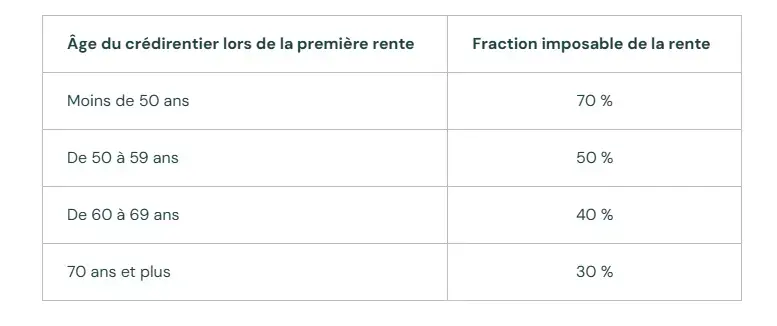

Les rentes perçues sont soumises à l'impôt sur le revenu, mais bénéficient d’un abattement fiscal en fonction de l'âge du crédirentier au moment de la première rente.

Si le bien vendu en viager est la résidence principale du vendeur, le bouquet et les rentes sont exonérés d’impôt sur la plus-value.

Exemple : Mme D., 75 ans perçoit 9600 € de revenus locatifs annuels. Après imposition il lui reste seulement 5069 €. En vente en viager libre si elle perçoit 9600 € de rentes annuelles, après imposition, il lui restera 8240 €. Elle gagnera donc 3171 € par an tout en évitant les contraintes locatives (gestion, impayés, travaux).

2. Fiscalité de la Vente à Terme : Une Vente Sans Aléa et Sans Imposition

La vente à terme offre des avantages fiscaux comparables au viager, mais avec un cadre plus simple, notamment pour les mensualités perçues.

Vente de la résidence principale en vente à terme : Zéro fiscalité

✔ Aucune imposition sur la plus-value si le bien vendu est la résidence principale.

✔ Aucune imposition sur le capital perçu (bouquet).

✔ Les mensualités ne sont pas imposables car elles ne sont pas considérées comme des revenus, mais comme un échelonnement du prix de vente.

Avantage clé : Contrairement aux rentes viagères, les mensualités ne sont pas imposées sur le revenu, ce qui permet de percevoir un revenu net sans impact fiscal.

3. Fiscalité de la Vente en Nue-Propriété : Une Transmission Optimisée

La vente en nue-propriété permet de réduire considérablement la fiscalité en raison de la décote appliquée sur la valeur du bien.

✔ Pas d’impôt sur la plus-value si le bien vendu est la résidence principale.

✔ Pas d’imposition sur les revenus fonciers futurs, puisque le vendeur cède la nuepropriété.

✔ Les charges lourdes (travaux, gros entretiens) passent à la charge de l’acquéreur, réduisant ainsi les coûts pour le vendeur.

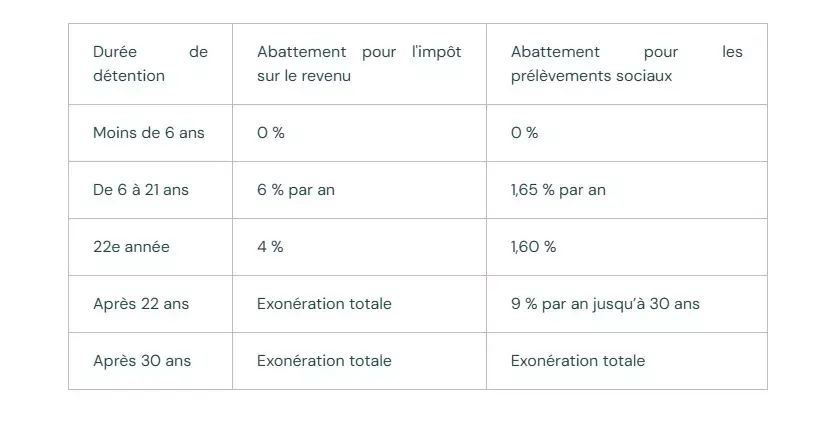

Si le bien vendu n'est pas la résidence principale mais un bien locatif ou une résidence secondaire, alors la plus-value réalisée sur la vente est soumise à l'impôt, selon le régime des plus-values immobilières des particuliers.

Un abattement pour durée de détention s'applique, permettant une exonération totale après 30 ans de détention.

Quelle Solution Choisir pour Optimiser sa Fiscalité ?

Chaque solution a ses propres avantages fiscaux. Il est essentiel de choisir en fonction de votre situation et de vos objectifs patrimoniaux.